rms

Die umfassende Risikomanagement-Suite

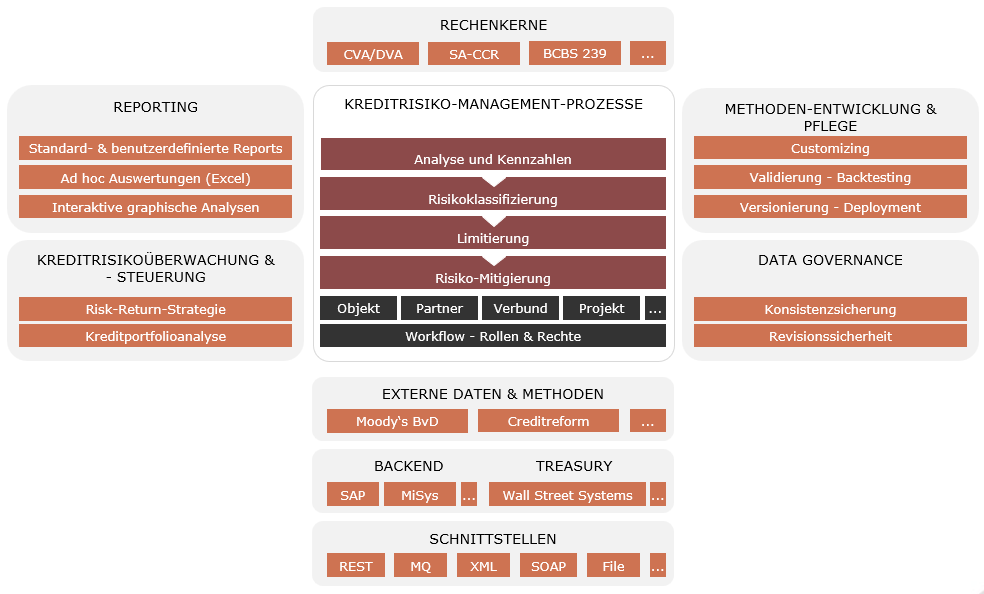

Die Risiko Management Suite rms bietet alle fachlich notwendigen Funktionalitäten für die integrierte Kreditantrags- und bearbeitungsprozesse. Durch den modularen Aufbau der Software kann jeder Kunde individuell die Module und Features miteinander kombinieren, die seinen gewünschten Funktionsumfang abdecken. Zudem kann die Software dank ihrer zahlreichen Schnittstellen flexibel in jede beliebige IT-Infrastruktur integriert werden.

Die Anforderungen unterschiedlicher Stakeholder an Reporting, Data Governance, die fachliche Weiterentwicklung der Bewertungsmethoden sowie Kreditrisikoüberwachung und -steuerung werden durch entsprechende Funktionalitäten sicher gestellt.

Die Risiko Management Suite rms ist eine browserbasierte Anwendung, d.h. es ist keine spezifische lokale Installation erforderlich. Die moderne Oberflächentechnologie auf Basis leistungsstarker UI-Frameworks ermöglicht ein flüssiges Arbeiten mit einem vom Desktop gewohnten Bedienungskomfort.

rms Module – Funktionen – Schnittstellen

rms – Features und Eigenschaften

Fachliche Key Features

> Flexible Abbildung des Kreditrisikomanagements und seiner Prozesse

> Modulare Plattform, mit der der Funktionsumfang vom Kunden individuell bestimmt werden kann

> Vollständige Konfigurierbarkeit der Anwendung durch den Anwender, z.B.

– Analysemethoden

– Ratingverfahren

– Sicherheitenarten

– Limit-Strukturen

> Abbildung fachlicher Funktionen wie z.B.

– Externe Ratings für Geschäftspartner / Länder etc.

– ESG/CSS/selbst definierte Bonitätslabel

– Handling von Non-Performing-Loans / Forbearance

> Standardisierte, integrierte Erfassung und Verwaltung aller Daten, individuell nach Kundenanforderung

> Revisionssicherheit, z.B. durch Historisierung aller Daten inklusive Konsistenzsicherung und Vier-Augen-Prinzip

> Standard-Reporting mit Ausgabe in Standard-Dateiformate oder Anbindung an bestehende Reporting-Tools

Technische Key Features

> Cloud-fähig – sofort einsatzbereit

> Frontend: Rich-GUI via Browser, Business Logik: Java, DB: Oracle/PostgreSQL

> Staging Installation möglich – Trennung von Umgebungen mit automatisierten Transportverfahren

> Reporting mit Ausgabe in Standard-Dateiformate: XSLX, PDF

Fachlicher Ausbau durch Zusatz-Optionen

> Leistungsfähige REST API zur Integration in Ihre Systemlandschaften & Prozesse zwecks Dunkelverarbeiteung

> Methodenentwicklung, unterstützt durch Backtesting und Simulationsfunktionen und unterschiedliche Umgebungen, z.B. für Test- und Produktivbetrieb

> Prozessmodellierung anhand von Nutzersegmentierung und Checklisten, um eine lückenlose Abarbeitung aller notwendigen Prozessschritte zu definieren

> e.stradis-Rechenkerne (CVA Calculator, SA-CCR; BCBS 239) schlagen die Brücke zu Controlling & Accounting und bieten weitere Reportingfunktionen

> Risk-Return Optimierung durch Verzahnung mit der e.stradis Standard-Software pdm – portfolio decision maker

Zusätzliche Integrationsoptionen

> Schnittstellen zu Bestandssystemen

> Schnittstellen zu Ratingagenturen, z.B. Creditreform, Moodys-BvD, S&P etc.

> Beliebige weitere Schnittstellen, z.B. REST, MQ-Series, SOAP, SQL zur Anbindung externer Datenquellen

> Schnittstellen zu Standard-Reporting-Anwendungen

Vorteile

> Hohe fachliche Flexibilität ohne Programmier- und Releaseaufwand

> Flexible Integrationsszenarien durch modularen Aufbau und zahlreiche Schnittstellen

> Erfüllt neben den fachlichen Anforderungen des Kreditrisikomanagements auch weitere Anforderungen von Controlling, Accounting, Revision, Aufsicht etc.

> Niedrige Total Cost of Ownership

> Geringe Wartungskosten

> Integration in eine beliebig heterogene IT-Infrastruktur

> Hohe Flexibilität durch Schnittstellen

> Skalierfähigkeit der Anwendung

> Unternehmensweiter Roll-Out bei geringen Investitions-Kosten für spezifische IT-Infrastruktur